Tradicionalmente se considera que existen dos herramientas fundamentales de política económica: la política fiscal y la política monetaria.

Es probable que el marginal efecto disuasorio en el crédito, la inversión y el gasto de una subida del tipo de interés quede compensado por el efecto inflacionista que —agárrense a sus asientos políticos y economistas respetables del mainstream— tiene una subida de los tipos de interés.La evidencia empírica así lo sugiere.

En un post anterior explicamos cómo y por que se produce la inflación. Es un fenómeno más complejo que puede deberse a un shock externo (una subida de los costes energéticos por ejemplo), al conflicto en el reparto de las rentas entre capitalistas y trabajadores, o a cuellos de botella cuando nos acercamos al pleno empleo (el pleno empleo ese fenómeno que muy pocos lectores de este blog recordarán por edad). En esta ocasión estamos de acuerdo con el Sr. Draghi en que lo que ha causado el repunte de los precios ha sido la subida de los precios energéticos y factores estacionales que han afectado al precio de hortalizas y fruta. Esto es lo que nos dice el análisis de los datos de la inflación del mes de marzo publicados por el INE. Ante la mermada capacidad de negociación que le queda a los trabajadores es improbable que el traslado de estos costes a los precios finales provoque reivindicaciones salariales. Así pues posiblemente en un par de meses volveremos a la sempiterna deflación.

La política fiscal simplemente consiste en determinar el nivel adecuado de gasto público y de imposición. Como explicamos en un post anterior, la política fiscal tiene la capacidad de modificar la riqueza financiera neta de las empresas y los hogares.

Debido a las limitaciones autoimpuestas por los tratados de la UE la política fiscal está constreñida por la necesidad de cumplir unos objetivos de déficit. Esto es lamentable porque el guarismo que indica el porcentaje de déficit sobre el PIB no tienen ninguna relevancia.

Los objetivos de la política económica deben ser otros, siendo normalmente el pleno empleo y la estabilidad de precios los más importantes, pero sin olvidar la necesidad de mejorar la distribución de la renta y de la riqueza.

Los objetivos de la política económica deben ser otros, siendo normalmente el pleno empleo y la estabilidad de precios los más importantes, pero sin olvidar la necesidad de mejorar la distribución de la renta y de la riqueza.

Debido a estas restricciones ideológicas las autoridades de la UE han confiado casi exclusivamente en la política monetaria para sacar a las economías de la zona euro de la crisis financiera global iniciada en 2007. Pero esto es como pretender que uno puede correr a pesar de que le hayan amputado una pierna porque -siento decepcionar a los políticos europeos- la política monetaria sirve para lo que sirve y no para lo que nuestros "respetables" dirigentes creen.

En el pensamiento convencional presuntamente los objetivos de la política monetaria son:

- Controlar los tipos de interés

- Controlar la tasa de inflación

- Controlar la tasa de crecimiento de la economía

Veamos si la política monetaria puede alcanzar cada uno de estos objetivos

1. Controlar los tipos de interés

En los dos posts anteriores demostramos que la política monetaria es eficaz para controlar los tipos de interés.

En ellos vimos que, por ejemplo, el BCE impone un estrecho corredor al tipo de interés del mercado interbancario mediante las líneas de depósito y de préstamo. También pudimos comprobar que el BCE puede determinar en el mercado secundario los rendimientos de la deuda pública en todos sus vencimientos y, por ende, también el tipo de interés al que puede emitir el Tesoro Público nueva deuda en el mercado primario.

La creencia de que existe una relación inversa entre tipo de interés e inflación está muy asentada entre los políticos y los economistas convencionales. De hecho recientemente, en los meses de enero y febrero, se produjo un pequeño repunte de inflación en la zona euro y en esa prensa de color salmón, normalmente especializada en cotilleos empresariales y la difusión de la doctrina convencional, se empezó a debatir si el BCE subiría los tipos de interés. Lamentamos desilusionarlos pero la subida de los tipos de interés no sirve para controlar los precios.

La creencia de que una subida de tipos de interés puede "enfriar" los precios se deriva de la hipótesis de que un tipo de interés más elevado reducirá la demanda de crédito. Implícita en estas creencias está la teoría cuantitativa del dinero que explicamos en otro post anterior.

Pero la demanda de crédito es un fenómeno multifactorial. Es verdad que si una empresa está estudiando un proyecto de inversión marginalmente rentable puede dejar de serlo si le suben el tipo de interés. También puede ser que alguien deje de comprar un coche o una casa si le suben los tipos de interés 100 puntos básicos. Pero en los últimos años hemos visto tipos de interés cercanos al 0% y no ha habido precisamente una orgía inversora. En cambio quien suscribe estas líneas ha vivido la burbuja inmobiliaria período en el que la inversión en vivienda ha sido boyante pese a que los tipos de interés eran muy superiores a los actuales.

La creencia de que una subida de tipos de interés puede "enfriar" los precios se deriva de la hipótesis de que un tipo de interés más elevado reducirá la demanda de crédito. Implícita en estas creencias está la teoría cuantitativa del dinero que explicamos en otro post anterior.

Pero la demanda de crédito es un fenómeno multifactorial. Es verdad que si una empresa está estudiando un proyecto de inversión marginalmente rentable puede dejar de serlo si le suben el tipo de interés. También puede ser que alguien deje de comprar un coche o una casa si le suben los tipos de interés 100 puntos básicos. Pero en los últimos años hemos visto tipos de interés cercanos al 0% y no ha habido precisamente una orgía inversora. En cambio quien suscribe estas líneas ha vivido la burbuja inmobiliaria período en el que la inversión en vivienda ha sido boyante pese a que los tipos de interés eran muy superiores a los actuales.

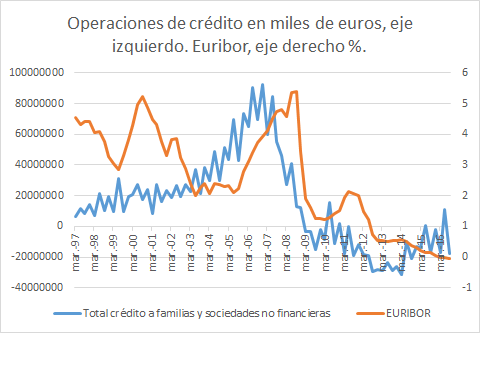

Sin embargo, consulten el siguiente gráfico: en general cuando bajan los tipos de interés parece que también lo hace la inflación y viceversa, es decir, hay una correlación positiva entre ambas variables. Si subir los intereses redujera la inflación habría una relación inversa entre la evolución de los precios y la del tipo de interés.

De hecho el BCE lleva siete años tratando de crear inflación para alcanzar su objetivo "inferior al 2% pero no muy alejado del 2%. Llevamos ya un año con el Euribor en negativo y sigue sin haber inflación. ¿Puede cantar victoria ahora que la inflación a la Eurozona al 2%? Sí, como cualquiera que sentado a la puerta de su casa finalmente quizás pueda ver pasar el cadáver de su enemigo.

De hecho el BCE lleva siete años tratando de crear inflación para alcanzar su objetivo "inferior al 2% pero no muy alejado del 2%. Llevamos ya un año con el Euribor en negativo y sigue sin haber inflación. ¿Puede cantar victoria ahora que la inflación a la Eurozona al 2%? Sí, como cualquiera que sentado a la puerta de su casa finalmente quizás pueda ver pasar el cadáver de su enemigo.

Es probable que el marginal efecto disuasorio en el crédito, la inversión y el gasto de una subida del tipo de interés quede compensado por el efecto inflacionista que —agárrense a sus asientos políticos y economistas respetables del mainstream— tiene una subida de los tipos de interés.La evidencia empírica así lo sugiere.

En un post anterior explicamos cómo y por que se produce la inflación. Es un fenómeno más complejo que puede deberse a un shock externo (una subida de los costes energéticos por ejemplo), al conflicto en el reparto de las rentas entre capitalistas y trabajadores, o a cuellos de botella cuando nos acercamos al pleno empleo (el pleno empleo ese fenómeno que muy pocos lectores de este blog recordarán por edad). En esta ocasión estamos de acuerdo con el Sr. Draghi en que lo que ha causado el repunte de los precios ha sido la subida de los precios energéticos y factores estacionales que han afectado al precio de hortalizas y fruta. Esto es lo que nos dice el análisis de los datos de la inflación del mes de marzo publicados por el INE. Ante la mermada capacidad de negociación que le queda a los trabajadores es improbable que el traslado de estos costes a los precios finales provoque reivindicaciones salariales. Así pues posiblemente en un par de meses volveremos a la sempiterna deflación.

¿Por qué una subida de tipos de interés es inflacionista? Desde un punto de visto conceptual una subida de intereses de la deuda pública genera nuevo poder de compra que el estado traslada a los tenedores de ésta sin que haya habido un correlativo incremento de la producción de bienes y servicios por valor equivalente.

En el caso de la economía española la deuda pública es prácticamente igual al 100% del PIB. Supongamos que el tipo de interés que tuviese que pagar el Tesoro sobre esa deuda fuera del 5%. Esto implica que el estado estaría transfiriendo anualmente un nuevo poder de compra equivalente a cincuenta mil millones de euros (50.000.0000.0000 €). Es cierto que este dinero se destinará sobre todo a personas con un patrimonio elevado que tienen una menor propensión a consumir sus nuevos ingresos. Si Amancio Ortega gana 100.000 euros más en intereses en 2017 ¿qué posibilidades hay de que se los gaste en consumo? Pocas; es probable que lo invierta en bolsa o en nuevos inmuebles contribuyendo a la formación de nuevas burbujas financieras.A pesar de todo es probable que una parte vaya a consumo sin un incremento de la producción correspondiente. Por tanto se poder de compra puede ser inflacionista. A sensu contrario una bajada de los tipos de interés podría ser deflacionista.

En el caso de la economía española la deuda pública es prácticamente igual al 100% del PIB. Supongamos que el tipo de interés que tuviese que pagar el Tesoro sobre esa deuda fuera del 5%. Esto implica que el estado estaría transfiriendo anualmente un nuevo poder de compra equivalente a cincuenta mil millones de euros (50.000.0000.0000 €). Es cierto que este dinero se destinará sobre todo a personas con un patrimonio elevado que tienen una menor propensión a consumir sus nuevos ingresos. Si Amancio Ortega gana 100.000 euros más en intereses en 2017 ¿qué posibilidades hay de que se los gaste en consumo? Pocas; es probable que lo invierta en bolsa o en nuevos inmuebles contribuyendo a la formación de nuevas burbujas financieras.A pesar de todo es probable que una parte vaya a consumo sin un incremento de la producción correspondiente. Por tanto se poder de compra puede ser inflacionista. A sensu contrario una bajada de los tipos de interés podría ser deflacionista.

En definitiva, tenemos que comprender que el precio de cualquier bien lo determina el monopolista que lo produce. El monopolista en la emisión de la moneda es el estado y por tanto tiene la potestad de fijar su precio. ¿Cómo determina el estado el valor de la moneda? Evidentemente a través de sus decisiones de gasto. Si un año el estado compra una producción de 1.000 unidades de bienes físicos a cambio de 1.000 unidades monetarias y al año siguiente paga 1.050 por las mismas 1.000 unidades de facto ha devaluado su moneda en un 5% en un año. El pago de intereses es un gasto del estado a cambio de nada. Por tanto si el estado fija el tipo de interés en el 5% anual cada año la moneda se depreciará en ese porcentaje de forma continuada. Visto de otra manera, el valor de la moneda depende de lo que tiene que hacer el sector privado para conseguirla. Si en un entorno de intereses al 0% puede conseguir 500 mil millones de euros con un determinado volumen de bienes y servicios y al año siguiente el estado compra el mismo volumen de servicios y además paga 50 mil millones de euros en intereses de forma efectiva ha devaluado la moneda en un 10%.

Por otra parte, el tipo de interés afecta al precio de las materias primas. Supongamos que un comprador quiere cerrar hoy el precio de suministro de una materia prima para dentro de un año mediante una contrato de futuro. Para que el proveedor acuerde suministrar esa mercancia dentro de un año el precio forward debe ser igual al precio spot más el tipo de interés menos el coste de almacenamiento durante un año. Si no fuera así preferirá vender la materia prima hoy. Supongamos que el coste de almacenamiento es un 1%, que el precio spot es 100 € y que el tipo de interés es el 5%. El precio forward de esa materia prima a un año debería ser 100 € X 1,05 X 0,99=103,95 €. En un año la materia prima se venderá a ese precio y se incorporará a los costes de producción. Sin duda, si tiene poder de mercado, el comprador tratará de pasar el incremento de costes a sus precios finales.

Así pues, señores banqueros centrales, si quiere alcanzar su objetivo de inflación no recomendamos que baje los tipos de interés. Sin embargo, tampoco no recomendamos que los suba. El pago de intereses sobre la deuda pública es una política socialmente regresiva: nuevo dinero para los ricos.

3. Controlar la tasa de crecimiento

Los economistas convencionales, los hombres de negocio, los políticos respetables y los banqueros centrales tienen depositada tanta confianza en la política monetaria que creen que poniéndose al timón del banco central conseguirán manejar el crecimiento de la economía. ¿De dónde viene esta creencia? La idea es que una bajada de tipos de interés bajará el coste del crédito y que habrá más gente dispuesta a endeudarse para invertir y hacer compras de bienes duraderos o tirar de su tarjeta de crédito.

Examinemos esta hipótesis empíricamente. ¿Hay una relación inversa entre crédito y tipo de interés en la economía? Hemos construido el siguiente gráfico que compara la evolución histórica del Euribor a 1 año con la de las operaciones de crédito constituidas a favor de empresas y hogares españoles. Lejos de encontrar una relación inversión parece más bien que los bajos tipos de interés no han ayudado a que se recuperase el crédito. Esto es justo lo contrario de lo que pretendía conseguir el BCE con su política de tipos de interés.

En otros posts hemos explicado que el crédito depende no solo del tipo de interés sino de otros factores, fundamentalmente de que los bancos encuentren clientes merecedores de crédito. No estamos en un entorno favorable a la inversión y la creación de nuevo crédito por mucho que bajen los tipos de interés porque hogares y empresas están todavía muy endeudados y porque realmente el consumo sigue bastante deprimido y las tasas de desempleo son muy altas.

¿Cuál es entonces el impacto de los tipos de interés en la economía? Si no es a través del fomento del crédito su impacto tiene que tener otra explicación, fundamentalmente a través de efectos de renta.

Pensemos en lo que ocurre en primer lugar si suben los tipos de interés de la deuda pública. Tal como discutimos en la sección anterior eso tiene un efecto inflacionista porque transmite nuevo poder de comprar al sector no público sin contraprestación de bienes y servicios por valor equivalente.

Esto no quiere decir que todo el aumento en la renta del sector privado (y probablemente también del sector exterior porque una parte de esa deuda está en manos de fondos de inversión extranjeros) vaya a transmitirse a un aumento del PIB euro por euro. Normalmente quienes tienen títulos de deuda pública son personas con patrimonios elevados o fondos de inversión y de pensiones. Es probable por tanto que no dediquen el 100% de sus ingresos adicionales a consumo.

Para determinar qué parte del incremento de los intereses pagados por la deuda pública va a dirigirse hacia el consumo hay que conocer qué propensión marginal al gasto tienen los perceptores. Supongamos que el estado español, cuya deuda actualmente se acerca al 100% del PIB y que emite nueva deuda a razón de aproximadamente 50 mil millones de euros cada año, ve cómo la rentabilidad que se le pide a su deuda se incrementa en un 1%. Eso supone que cuando emita nueva deuda se compromete también a inyectar al año unos 500 millones de euros al circuito económico. Si la propensión marginal a consumir de esa renta es del 70% entonces el incremento del gasto será de 350 millones de euros cada año.

Pero un incremento de los intereses también tiene efectos dentro del sector privado. Recordemos que al determinar los intereses del mercado interbancario los bancos centrales influyen en la formación de los precios de los préstamos de la banca hacia sus clientes. Normalmente los bancos cobran un interés que es equivalente al EURIBOR más un margen que les permite obtener un beneficio. Un aumento de los tipos de interés permite a los bancos extraer rentas netas adicionales del sector privado. Estas rentas irán a los accionistas de los bancos y a los ahorradores que mantienen cuentas corrientes y depósitos a plazo. Por tanto el efecto neto sobre el gasto agregado del sector privado depende de la relación entre la propensión marginal al gasto de los acreedores (los banqueros, sus accionistas y los depositantes) y de los deudores (las empresas y los hogares con préstamos hipotecarios y al consumo).

De forma que si PMGdeudores>PMGacreedores entonces un incremento del tipo de interés reducirá el gasto agregado del sector privado y si PMGdeudores<PMGacreedores entonces el gasto agregado aumentará.

¿Cuál es el efecto neto de una decisión del banco central de reducir los tipos de interés sobre el gasto agregado? Dependerá de las propensiones marginales a gastar de los agentes económicos del sector privado y del nivel de endeudamiento total del estado y de los agentes del sector privado. Por tanto no es fácil dar una respuesta. Ante una decisión de subir los tipos de interés los bancos centrales deberían estudiar cuidadosamente su impacto. Nos tememos que confiando en modelos teóricos obsoletos el BCE no haya sopesado adecuadamente el impacto de sus políticas. Es posible que, si consideramos el elevado nivel de endeudamiento de los hogares y empresas españoles, el efecto total sobre el gasto agregado de la política aplicada por el BCE estos últimos años haya compensado la caída de ingresos procedentes de la deuda pública (máxime cuando una parte importante de ésta está en manos de fondos de inversión extranjero). Por eso invitamos al BCE a mantener el tipo de interés en cero de ahora en adelante y para siempre.

Los bancos centrales pueden determinar los tipos de interés en toda la curva de rendimientos. Sin embargo, en contra de lo que piensan los fieles del dogma vigente y los banqueros centrales, una subida de tipo de interés tiene un efecto inflacionista. Una bajada de tipos de interés probablemente no estimula la inversión y el crédito porque el efecto renta es mucho más directo y potente que el efecto sobre el coste de capital que influye en la rentabilidad de los nuevos proyectos de inversión y en las decisiones de endeudamiento de particulares y empresas.

Los bancos centrales deberían limitarse a fijar el tipo de interés, permanentemente en el 0% a ser posible de aquí a la eternidad, y a hacer lo que han hecho tan mal en el pasado: supervisar los bancos para que nunca más vuelvan a crear burbujas financieras. Mejor aún: podrían ser suprimidos e integrados en el Tesoro Público como un negociado totalmente desprovisto de poder político.

Pensemos en lo que ocurre en primer lugar si suben los tipos de interés de la deuda pública. Tal como discutimos en la sección anterior eso tiene un efecto inflacionista porque transmite nuevo poder de comprar al sector no público sin contraprestación de bienes y servicios por valor equivalente.

Esto no quiere decir que todo el aumento en la renta del sector privado (y probablemente también del sector exterior porque una parte de esa deuda está en manos de fondos de inversión extranjeros) vaya a transmitirse a un aumento del PIB euro por euro. Normalmente quienes tienen títulos de deuda pública son personas con patrimonios elevados o fondos de inversión y de pensiones. Es probable por tanto que no dediquen el 100% de sus ingresos adicionales a consumo.

Para determinar qué parte del incremento de los intereses pagados por la deuda pública va a dirigirse hacia el consumo hay que conocer qué propensión marginal al gasto tienen los perceptores. Supongamos que el estado español, cuya deuda actualmente se acerca al 100% del PIB y que emite nueva deuda a razón de aproximadamente 50 mil millones de euros cada año, ve cómo la rentabilidad que se le pide a su deuda se incrementa en un 1%. Eso supone que cuando emita nueva deuda se compromete también a inyectar al año unos 500 millones de euros al circuito económico. Si la propensión marginal a consumir de esa renta es del 70% entonces el incremento del gasto será de 350 millones de euros cada año.

Pero un incremento de los intereses también tiene efectos dentro del sector privado. Recordemos que al determinar los intereses del mercado interbancario los bancos centrales influyen en la formación de los precios de los préstamos de la banca hacia sus clientes. Normalmente los bancos cobran un interés que es equivalente al EURIBOR más un margen que les permite obtener un beneficio. Un aumento de los tipos de interés permite a los bancos extraer rentas netas adicionales del sector privado. Estas rentas irán a los accionistas de los bancos y a los ahorradores que mantienen cuentas corrientes y depósitos a plazo. Por tanto el efecto neto sobre el gasto agregado del sector privado depende de la relación entre la propensión marginal al gasto de los acreedores (los banqueros, sus accionistas y los depositantes) y de los deudores (las empresas y los hogares con préstamos hipotecarios y al consumo).

De forma que si PMGdeudores>PMGacreedores entonces un incremento del tipo de interés reducirá el gasto agregado del sector privado y si PMGdeudores<PMGacreedores entonces el gasto agregado aumentará.

Por ejemplo, supongamos que los pagos de intereses de todos los deudores aumentan en 100 millones de euros y que la propensión a gastar de los deudores es del 80% y la de los acreedores del 60%. El resultado neto será una reducción del gasto agregado porque los deudores reducirán su gasto en -100 M € X 80%=-80 M€ y los acreedores lo aumentarán en +100 M€ X 60%=+60 M €. Es decir, el gasto agregado se reduce en 20 M€.

¿Cuál es el efecto neto de una decisión del banco central de reducir los tipos de interés sobre el gasto agregado? Dependerá de las propensiones marginales a gastar de los agentes económicos del sector privado y del nivel de endeudamiento total del estado y de los agentes del sector privado. Por tanto no es fácil dar una respuesta. Ante una decisión de subir los tipos de interés los bancos centrales deberían estudiar cuidadosamente su impacto. Nos tememos que confiando en modelos teóricos obsoletos el BCE no haya sopesado adecuadamente el impacto de sus políticas. Es posible que, si consideramos el elevado nivel de endeudamiento de los hogares y empresas españoles, el efecto total sobre el gasto agregado de la política aplicada por el BCE estos últimos años haya compensado la caída de ingresos procedentes de la deuda pública (máxime cuando una parte importante de ésta está en manos de fondos de inversión extranjero). Por eso invitamos al BCE a mantener el tipo de interés en cero de ahora en adelante y para siempre.

Conclusión

Los bancos centrales pueden determinar los tipos de interés en toda la curva de rendimientos. Sin embargo, en contra de lo que piensan los fieles del dogma vigente y los banqueros centrales, una subida de tipo de interés tiene un efecto inflacionista. Una bajada de tipos de interés probablemente no estimula la inversión y el crédito porque el efecto renta es mucho más directo y potente que el efecto sobre el coste de capital que influye en la rentabilidad de los nuevos proyectos de inversión y en las decisiones de endeudamiento de particulares y empresas.

Los bancos centrales deberían limitarse a fijar el tipo de interés, permanentemente en el 0% a ser posible de aquí a la eternidad, y a hacer lo que han hecho tan mal en el pasado: supervisar los bancos para que nunca más vuelvan a crear burbujas financieras. Mejor aún: podrían ser suprimidos e integrados en el Tesoro Público como un negociado totalmente desprovisto de poder político.

No hay comentarios:

Publicar un comentario

¿Quiere comentar la entrada o aportar algún dato? Me gusta oír lo que piensan mis lectores. No obstante, tengo que moderar los comentarios para evitar que trolls y faltones rebajen el tono del debate.